География мирового хозяйства: традиции, современность, перспективы - 2016 год

НОВЕЙШИЕ СДВИГИ В ГЕОГРАФИИ ФИНАНСОВЫХ РЫНКОВ МИРА - ПРОСТРАНСТВЕННАЯ ОРГАНИЗАЦИЯ КЛЮЧЕВЫХ ОТРАСЛЕЙ НЕМАТЕРИАЛЬНОЙ СФЕРЫ В XXI ВЕКЕ

П.Ю. ФОМИЧЕВ

Финансовые рынки выступают важной частью мирового хозяйства. С одной стороны, на них происходит переток капитала от структур и лиц, располагающих им в избытке, к тем, кому он необходим для развития - компаниям, банкам, правительствам. С другой - на этих рынках производится купля-продажа финансовых активов, позволяющих инвесторам выгодно вложить капитал и получить доход. Круг инвесторов тоже разнообразен - от физических лиц до инвестиционных фондов, коммерческих и центральных банков.

В географическом отношении первое и второе приводят к потокам капитала между странами и регионами и встречной передаче прав владения финансовыми активами. География финансовых рынков проявляется также в пространственном сочетании и распределении тех мест, где собственно происходит финансовая торговля.

Размеры и структура финансовых рынков мира. И переток капитала, и куплю-продажу активов можно определить по стоимости мировых финансовых активов - ценных бумаг, депозитов и кредитов. Однако одновременный учет депозитов и кредитов привел бы к двойному счету, поскольку коммерческие банки выступают финансовыми посредниками, и выдача ими кредитов в основном происходит на основе принятых депозитов. В цитируемом ниже докладе “Дойче банка” учитываются банковские кредиты. Другие же источники вместо кредитов в суммарные активы включают депозиты [Valdez et al.].

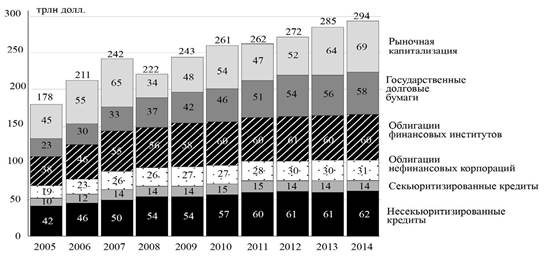

“Дойче банк” определяет размер глобальных финансовых активов в 2014 г. суммой 294 трлн долл. (рис. 3.1). Начиная с 2008 г., после спада, вызванного мировым финансовым кризисом, эта величина неуклонно росла. Еще более быстрый рост был характерен для докризисного отрезка 2000-х гг. По отношению к мировому ВВП, однако, роста финансовых активов с начала кризиса не происходило. Показатель 2014 г. - 378 %, но он ниже уровня 2005 г. в 382 %. Более того, на пике этот показатель составлял 426 %; это произошло в 2007 г., как раз осенью того же года началась основная фаза глобального финансового кризиса. Выше уровня 2014 г. были и показатели 2009 г. - 411 %, 2010 г. - 404 %, и даже 2013 г. - 381 % [What the world’s financialmarkets...].

Рис. 3.1. Динамика глобальных финансовых активов по видам в 2005-2014 гг. (2014 г. - оценка).

Источник: [What the world’s financial markets...].

В структуре глобальных финансовых активов с 2005 г. происходило дальнейшее сокращение доли обычных, несекьюритизированных, кредитов (табл. 3.1) - правда, более медленное, чем в предыдущий период. Еще в 1990 г. их доля составляла 42 % [The Random Walk], а к 2014 г. сократилась ровно вдвое. Это отражение идущего процесса секьюритизации, состоящего в замене традиционной цепочки финансирования “депозит-банк-кредит” на выпуск ценных бумаг. Коммерческие банки при этом не исчезают, но меняют характер своей деятельности, начинают больше вкладывать активы в ценные бумаги, выпускать свои собственные долговые обязательства вместо привлечения средств на депозиты, торговать ценными бумагами и выполнять основные функции инвестиционных банков, такие как “андеррайтинг”2.

После глобального финансового кризиса заметен рост удельного веса государственных долговых бумаг по сравнению с началом 2000-х гг. Правительства многих стран, в первую очередь экономически развитых, для финансирования решения экономических проблем занимали большие суммы на рынке посредством размещения своих долговых обязательств, в результате чего сильно увеличился их государственный долг.

География финансовых активов. В размещении финансовых активов по регионам мира к настоящему времени произошло выравнивание удельных весов трех ведущих регионов - Северной Америки, Европы c СНГ и АТР3 (табл. 3.2). Если накануне финансового кризиса доминировала Северная Америка с долей почти в 2/5, за ней шел европейский регион - около 1/3, а удельный вес АТР был менее 1/4, то в настоящее время на каждый из этих регионов приходится по 30-35 % глобальных финансовых активов (хотя их порядок по убыванию на 2013 г. оставался прежним). Это произошло, в первую очередь, за счет опережающего роста финансовых активов в АТР.

Таблица 3.1

Структура глобальных финансовых активов по видам, %

|

Показатели |

Годы |

||

|

2005 |

2010 |

2014 |

|

|

Рыночная капитализация |

25,4 |

20,8 |

23,5 |

|

Государственные долговые бумаги |

13,0 |

17,8 |

19,7 |

|

Облигации финансовых институтов |

21,5 |

23,2 |

20,4 |

|

Облигации нефинансовых корпораций |

10,7 |

10,4 |

10,5 |

|

Секьюритизированные кредиты |

5,6 |

5,8 |

4,8 |

|

Несекьюритизированные кредиты |

23,7 |

22,0 |

21,1 |

|

Всего |

100 |

100 |

100 |

Рассчитано по: [What the world’s financial markets...]

Таблица 3.2

Размещение финансовых активов по макрорегионам, %

|

Регионы |

Годы |

|

|

2005 |

2013 |

|

|

Африка к югу от Сахары |

1 |

1 |

|

Северная Африка и Юго-Западная Азия |

1 |

2 |

|

Азиатско-Тихоокеанский регион* |

23 |

29 |

|

Европа и СНГ |

33 |

31 |

|

Северная Америка** |

39 |

34 |

|

Латинская Америка |

3 |

3 |

|

Мир в целом |

100 |

100 |

* Восточная, Юго-Восточная, Южная Азия, Австралия и Океания.

** Без Мексики.

Рассчитано по: [Financial Structure; World Federation...; World Economic...; BIS].

Различия в мирохозяйственной роли финансовых рынков по видам. Объемы рынков банковского кредита, долговых и паевых ценных бумаг отражают масштабы получаемого через них финансирования. Несмотря на то, что выше они рассматривались в накопленной величине, объемы нового финансирования по стоимости действующих финансовых обязательств с ними в целом коррелируют, хотя и могут существенно колебаться от года к году. В целом более развитые экономики отличаются и более крупными финансовыми рынками не только в абсолютном выражении, но и в сопоставлении с ВВП. Последний показатель обычно называют глубиной финансовых рынков; большая глубина обычно трактуется как позитивное свойство экономики.

Однако далеко не всегда рост накопленных или текущих объемов финансирования свидетельствует о позитивных изменениях. Так, если это долговое финансирование, то происходит увеличение задолженности в экономике. Само по себе это еще не является отрицательным фактом, поскольку сделавшие долги компании и домохозяйства могут обеспечивать их своевременное обслуживание и получить от занятых средств значительный эффект. Тем не менее, если масштабы задолженности особенно велики, есть риск возникновения проблем. Особый случай представляет государственный долг. Сектор государственного управления не является производящим, и главным источником выплаты государственного долга выступают налоги и сборы, уровень которых должен быть в разумных пределах. Правда, если государственный долг является внутренним по валюте долга и по его правовой базе, то правительства могут на протяжении долгого времени обслуживать очень крупную государственную задолженность, постоянно перезанимая на рынке. Другая ситуация возникает, если государственный долг имеет неторгуемый характер (т.е. не выражен в ценных бумагах), деноминирован в иностранных валютах и регулируется международным правом или законодательством иностранных государств. Как наиболее позитивный тренд можно расценивать рост рыночной капитализации, поскольку он отражает увеличение стоимости компаний и появление новых. Тем не менее, и здесь возможно возникновение рыночных пузырей, что чревато потрясениями.

Особняком стоят валютные рынки. На них не происходит купли-продажи финансовых активов в отличие от других финансовых рынков, а идет лишь обмен одних валют на другие. Однако и здесь есть продавцы и покупатели, которые рассматривают иностранную валюту как актив, который может вырасти в цене или подешеветь.

Особый вид финансовых рынков представляют рынки финансовых деривативов, или производных инструментов. Они связаны с активами, лежащими в их основе, и определяют некоторые права в отношении этих активов. Использование финансовых производных позволяет хеджировать риски по использованию финансовых активов, получать различные дополнительные преимущества, а также осуществлять спекулятивные сделки, как это происходит и на основных финансовых рынках.

Рынки с наибольшей динамикой роста. Сегодня к таковым относятся два последних из рассмотренных видов рынков, на которых не обращаются собственно финансовые активы.

Средний оборот торговли валютой в мире достиг в апреле 2013 г. 5,3 трлн долл. в день, тогда как в том же месяце 2010 г. он составлял 4,0 трлн долл., а в 2007 г. только 3,3 трлн долл. в день - рост в 1,6 раза за 6 лет. Валютный рынок, в отличие, например, от фондового - рынок межбанковский, торговля на нем не зависит от часов работы бирж и ведется круглосуточно. Его главными участниками выступают крупнейшие банки, но в последние годы возросла роль и менее крупных банков. Банк международных расчетов (БМР), находящийся в Базеле, подразделяет участников торговли валютой на три крупные категории: банки-дилеры, прочие финансовые институты и нефинансовые клиенты. Важнейшим трендом с начала 2000-х гг. был рост доли категории “прочих финансовых институтов”, к которым относятся средние и небольшие банки, институциональные инвесторы (пенсионные, взаимные фонды), хедж-фонды и частные валютные дилеры, официальные структуры и др. В исследовании сектора, проведенном в 2010 г. (проводится раз в 3 года), “прочие финансовые институты” впервые опередили по объему валютной торговли банки-дилеры, а в 2013 г. на первые уже пришлось 53 % совокупного оборота, тогда как на вторые только 39 %. Правда, основную часть оборота среди “прочих финансовых институтов” обеспечивают тоже банки, но меньшие по размеру - 24 % от всего валютного оборота. В целом на банковский сектор приходится 63 % суммарного оборота торговли на валютном рынке. Но значительную роль начинают играть институциональные инвесторы - 11 %, хедж-фонды и частные валютные дилеры - тоже 11 % (2013). Роль официальных институтов, таких как центральные банки, крайне мала - всего около 1 %. На нефинансовый сектор приходится только 9 % валютной торговли.

Лишь небольшая часть валютных операций совершается в целях обеспечения международных торговых сделок, денежных переводов или иных международных транзакций, требующих конвертации валюты. Вся международная торговля товарами и услугами, например, сопоставима по стоимости с оборотом валютных рынков за неделю. Валютные операции банков в значительной мере совершаются по заказу их клиентов, среди которых имеются как финансовые, так и нефинансовые структуры, но большая часть деятельности банков на валютном рынке связана с их собственной инициативой. Тем не менее, роль нефинансовых структур в этой связи может реально оказаться больше, чем 9 %. Однако и они продают и покупают валюту не только для ее конвертации с целью совершения различных международных платежей. Большую роль играет хеджирование позиций в связи с изменчивостью взаимных валютных курсов и относительных процентных ставок, действующих в разных странах, а также спекуляции - все эти операции могут совершать любые участники рынка. На валютном рынке используются как спотовые операции, так и форвардные, широко применяются свопы и опционы. Доля спотовой купли-продажи валюты сегодня составляет только 38 % (2013 г.). Валютный рынок тесно связан с рынками валютных деривативов.

В мире наблюдается процесс географической концентрации валютной торговли. Доля 5 ведущих юрисдикций на этом рынке выросла с 68 % в 2001 г. до 75 % в 2013 г. Ведущую роль на мировом валютном рынке играет Лондон, удельный вес Великобритании достиг 40,9 % в 2013 г. По сравнению с ее долей в 2001 г. (31,8 %), она прибавила 9 проц. пунктов. На втором месте - США (18,9 %), но их удельный вес практически не изменился. На третьем месте в 2013 г. оказался Сингапур, впервые обошедший Японию (5,7 и 5,6 % соответственно). Правда, это произошло не столько за счет роста валютной торговли в Сингапуре, сколько в связи с сокращением удельного веса Японии, который в 2001 г. достигал 9 %. На 5-м месте в 2013 г. был Гонконг - 4,1 % [Triennial...].

В структуре совокупного оборота торговли валютой доллар США, евро, иена, фунт стерлингов в целом сохраняют свои удельные веса на протяжении последних полутора десятилетий - соответственно 43,5, 16,7, 11,5, 5,9 в расчете от 100 %4 на 2013 г. К ведущим 7 валютам также относились австралийский доллар, швейцарский франк и канадский доллар. Но последние три позиции в первой десятке на 2013 г. заняли валюты, которые в 2001 г. шли далеко не на ведущих местах: мексиканское песо переместилось с 14-го на 8-е место (доля 2,5 %), новозеландский доллар с 16-го на 10-е (2,0 %), а китайский юань - с 35-го места на 9-е с долей 2,2 % (по сравнению с менее 0,1 % в 2001 г.) [Triennial...].

Столь динамичное расширение торговли юанем на валютных рынках отражает масштабные сдвиги в международной роли этой валюты. Китай предпринимает целенаправленные шаги в этом направлении: Народный банк КНР открыл за рубежом центры по обеспечению международного обращения юаня, заключил с центральными банками многих стран соглашения о валютных свопах на крупные объемы. Успехи этой политики налицо. Еще в 2010 г. юань был только на 21-м месте по его доле в международных платежах, регистрируемых системой SWIFT, к 2013 г. он переместился на 13-е, к марту 2014 г. - на 7-е, к январю 2016 г. - на 5-е место [RMB stands...]. Причем в отдельные месяцы юань даже выходил на 2-е место в международных платежах, опережая евро.

МВФ официально принято решение о включении юаня в состав корзины валют, определяющих курс СДР (SDR), специальных прав заимствования - расчетной единицы и особого актива, используемого в фонде. Юань станет пятой валютой в этой корзине, наряду с долларом США, евро, фунтом стерлингов и японской иеной. Это будет способствовать увеличению реальной резервной и вообще международной роли юаня. Займы в МВФ деноминируются в СДР, поэтому страны-заемщицы смогут шире использовать юань для расчетов с фондом, также они будут заинтересованы в операциях на срочных рынках по хеджированию своих позиций в том числе и с учетом юаня как “части” СДР. К корзине СДР привязан портфель Всемирного банка, что заставит его увеличить свои вложения в активы, выраженные в юанях, для поддержания необходимого баланса. Наконец, такое решение в целом укрепляет доверие к юаню как официальных институтов, так и частных структур. В результате это может стимулировать расширение роли юаня в частных коммерческих операциях и инвестициях. С другой стороны, данное решение требует от Народного банка Китая резко сократить валютное регулирование, и последний подтвердил такие намерения.

Так же быстро, как валютный рынок, растут рынки производных инструментов. Однако возможны разные способы измерения их объема и структуры, которые дают непохожие результаты.

Существует два типа рынков деривативов - биржевой и внебиржевой. Внебиржевой рынок финансовых производных с 2005 г. к 2015 г. вырос по номинальному объему контрактов с 299 трлн долл. до 493 трлн долл. или в 1,6 раза. Столь большие величины, в несколько раз превышающие мировой ВВП, связаны с тем, что в соответствии с природой деривативов их номинальный объем отражает не суммы, уплачиваемые покупателем и получаемые продавцом контрактов, а лишь финансовые активы, выступающие базой для этих деривативов. В измерении же по стоимости контрактов рынок за тот же период вырос с 9,8 до 14,5 трлн долл., но почти столь же сильно - в 1,5 раза. Также возможно измерение объема рынков деривативов по числу заключенных контрактов, без учета их стоимости или номинального объема.

По видам активов, лежащих в основе производных контрактов, на внебиржевом рынке резко преобладают инструменты, связанные с процентными ставками, - 70-80 % от общего объема как по номиналу, так и по рыночной стоимости. А среди них более всего значимы свопы на процентные ставки, на которые приходится до половины и более внебиржевого рынка финансовых производных. Помимо этих и других свопов на внебиржевом рынке используются также опционы и форвардные контракты.

География внебиржевого рынка деривативов проявляется прежде всего через валютную структуру сделок. С середины 2000-х гг. она мало изменилась. Так, на рынке контрактов, связанных с процентными ставками, во второй половине 2015 г. на доллар США приходилось 36 % всех сделок, на евро - 31 %, по 10 % - на фунт стерлингов и японскую иену.

На биржевых рынках производных обращаются фьючерсы и опционы. В 2015 г. объем заключенных фьючерсных контрактов составлял 24 трлн долл., а опционов - 40 трлн долл.; в 2005 г., соответственно, 21 и 32 трлн долл.

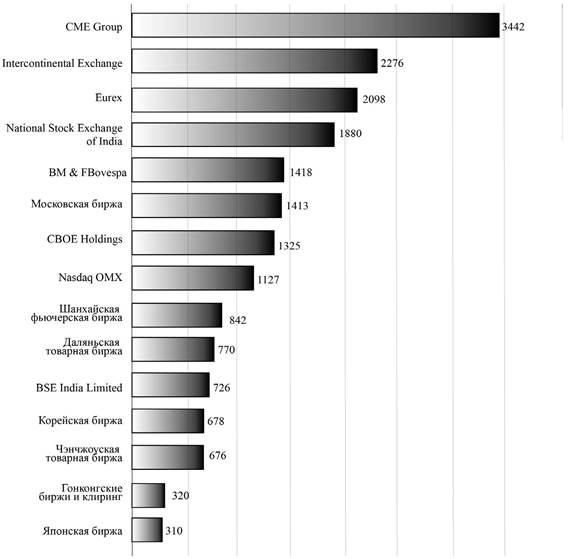

На биржевом рынке в измерении по числу заключенных контрактов в рассматриваемый период произошли принципиальные изменения в географии торговли. В 2006 г. абсолютным лидером была Корейская биржа, на которой за первое полугодие было заключено 1,2 млрд контрактов. За ней шла германо-швейцарская электронная биржа Eurex, с показателем 0,8 млрд штук, потом две чикагские биржи Chicago Mercantile Exchange (CME) и Chicago Board of Trade (CBOT), на 5-м месте - европейская “Евронекст”5 [Global Exchange]. К 2015 г. этот рейтинг принципиально изменился. Объемы торговли производными на корейской бирже сократились, а на других площадках резко выросли. Кроме того, произошло слияние чикагских CME и CBOT с образованием Группы CME, которая вышла на лидирующую позицию с показателем 3,4 млрд контрактов за год (рис. 3.2). Второй фьючерсной биржей стала американская Intercontinental Exchange, передвинувшись с 7-го места в 2006 г. В первую пятерку вошли также индийская National Stock Exchange of India, находящаяся в Мумбае, и бразильская BM&F Bovespa, расположенная в Сан-Паулу. Наконец, на 6-е место вышла Московская биржа, образовавшаяся путем слияния Московской межбанковской валютной биржи (ММВБ) и электронной Российской торговой системы (РТС). Это наиболее яркое достижение России в финансовой сфере на мировом фоне.

Рис. 3.2. Ведущие биржи по торговле деривативами (число контрактов за 2014 г., млн шт.).

Источник: [Statista].

Высокой динамикой в рассматриваемый период отличалась и рыночная капитализация, но она была разнонаправленной. Из всех финансовых активов именно акции во время основной фазы кризиса пострадали больше всего, но потом их глобальная стоимость вернулась к докризисному уровню и даже превысила его. Капитализация фондовых рынков к концу предкризисного 2007 г. достигла 60,7 трлн долл. В результате кризиса к февралю 2008 г. она сократилась более чем вдвое, до 28,9 трлн долл., но к концу 2015 г. составляла уже 67,1 трлн долл.

По соотношению регионов мира в суммарной капитализации в долларовом выражении, по сравнению с докризисным распределением, существенно увеличились доли Северной Америки и АТР (табл. 3.3). Удельный вес первой на конец 2015 г. достиг почти 40 %, а второго - перекрыл 1/3. Доля Европы и СНГ при этом резко сократилась, с 28 до 20 %, что произошло в результате как стагнации европейских фондовых индексов, так и резкого снижения евро к доллару и некоторым другим валютам6.

На конец 2015 г. в мире было 16 биржевых площадок с суммарной капитализацией национальных компаний из их листинга свыше 1 трлн долл. Рейтинг возглавляют две американские биржи - Нью-Йоркская фондовая и НАСДАК, с большим отрывом одна от другой и от последующих (табл. 3.4). В 2007 г. НАСДАК занимала лишь 4-ю строчку, но к концу 2015 г. ее капитализация выросла в 1,8 раза. Третьей в мире фондовой площадкой является Биржевая группа Японии. На 4-ю позицию вышла Шанхайская фондовая биржа, капитализация которой тоже заметно возросла (в 1,2 раза). Но особенно примечателен рост капитализации Шэньчжэньской фондовой биржи - в 4,6 раза, в результате чего она переместилась 20-го на 6-е место. 5-ю позицию сохранила Группа Лондонской биржи, немного прибавившая по капитализации национальных компаний.

Таблица 3.3

Рыночная капитализация по регионам мира, 2007 и 2015 гг.

|

Регионы |

Годы |

|||

|

2007 |

2015 |

|||

|

млрд долл. |

% от мира |

млрд долл. |

% от мира |

|

|

Северная Америка |

22 112 |

36,4 |

26 663 |

39,7 |

|

Латинская Америка |

2 209 |

3,6 |

1 306 |

2,0 |

|

Азиатско-Тихоокеанский регион |

17 799 |

29,3 |

23 215 |

34,6 |

|

Северная Африка и Юго-Западная Азия |

702 |

1,2 |

1 451 |

2,2 |

|

Африка к югу от Сахары |

836 |

1,4 |

828 |

1,2 |

|

Европа и СНГ |

17 040 |

28,1 |

13 622 |

20,3 |

|

Мир в целом |

60 698 |

100,0 |

67 085 |

100,0 |

Рассчитано по: [WFE].

Таблица 3.4

Крупнейшие фондовые биржи мира по капитализации национальных рынков, 2007-2015 гг.

|

Фондовые биржи |

Капитализация, трлн долл. |

2015 г. к 2007 г. 2007 = 100 |

|

|

Конец 2007 г. |

Конец 2015 г. |

||

|

Нью-Йоркская фондовая биржа (NYSE) |

15,7 |

17,8 |

113 |

|

НАСДАК (NASDAQ) - США |

4,0 |

7,3 |

183 |

|

Биржевая группа Японии |

4,3 |

4,9 |

114 |

|

Шанхайская фондовая биржа |

3,7 |

4,6 |

124 |

|

Группа Лондонской фондовой биржи |

3,8 |

3,9 |

103 |

|

Шеньчжэньская фондовая биржа |

0,8 |

3,7 |

463 |

|

Биржа “Евронекст” (Euronext) |

4,2 |

3,3 |

79 |

|

Группа “Гонконгские биржи и клиринг” |

2,6 |

3,2 |

123 |

|

Немецкая биржа (Deustche Boerse) |

2,1 |

1,7 |

81 |

|

Группа “TMX” (Канада) |

2,2 |

1,6 |

73 |

|

Биржа “BSE India limited” |

1,8 |

1,5 |

83 |

|

Национальная фондовая биржа Индии |

1,7 |

1,5 |

88 |

|

Швейцарская фондовая биржа “SIX Swiss Exchange” |

1,3 |

1,5 |

115 |

|

Биржа Северной Европы “NASDAQ-OMX Nordic Exchange” |

1,2 |

1,3 |

108 |

|

Корейская биржа |

1,1 |

1,2 |

109 |

|

Австралийская биржа ценных бумаг |

1,3 |

1,1 |

85 |

Рассчитано по: [WFE].

Наибольшее сокращение капитализации среди бирж первой десятки показали “Евронекст” и Немецкая биржа (обе потеряли около 1/5 своей прежней капитализации), а также канадская “TMXGroup” - более 1/4. “Евронекст” в результате переместилась с 3-го на 7-е место.

Из списка бирж с капитализацией национальных компаний на сумму более 1 трлн долл. за это время выбыла группа бирж Испании “BSE”, потерявшая более половины прежней капитализации, а также Итальянская фондовая биржа, как за счет сокращения капитализации, так и в связи с ее поглощением группой Лондонской фондовой биржи.

Совсем по-иному выглядит рейтинг бирж по обороту биржевой торговли (табл. 3.5). Его возглавляют две китайские биржи, Шанхайская и Шэньчжэньская, и только затем следует гигантская по капитализации Нью-Йоркская биржа. Это происходит за счет того, что акции на китайских биржах оборачиваются в среднем в 5 раз быстрее, чем на Нью- Йоркской, о чем свидетельствует показатель отношения торгового оборота к капитализации (рассчитан только для национальных компаний). Этот показатель отражает, сколько в среднем за год каждая акция переходит из рук в руки. Другое отличие данного рейтинга от предыдущих - появление в нем двух новых биржевых структур, созданных компанией “BATS Global Markets”. Компания возникла в 2005 г. в США (Ленекса, штат Канзас) первоначально как “electronic communication network”, ECN - электронная система внебиржевой торговли, непосредственно связующая брокеров и некоторых трейдеров, минуя биржевых посредников. В случае торговли акциями такие системы получили в США официальное название “альтернативных торговых систем” - “alternative trading systems”. В 2008 г. “BATS” официально зарегистрировалась как биржевая структура. В том же году ею была создана европейская дочерняя компания “BATS Europe”, которая стала действовать как “multilateraltrading facility” (MTF) - европейский аналог американских “альтернативных торговых систем”. В 2011 г. она поглотила своего конкурента “Chi-X Europe”. На сегодняшний день американская часть компании, “BATS Global markets”, занимает 4-ю строчку по обороту биржевых структур в мире, уступая на 20 % Нью-Йоркской фондовой бирже, но существенно опережая НАСДАК. “BATS Chi-X”, находясь по обороту на 7-м месте в мире, в Европе занимает ведущую позицию.

Повышенной оборачиваемостью акций, помимо бирж Китая, выделяются также Корейская биржа и НАСДАК (по 1,5). Вероятно, здесь сказываются как культурно-географические различия7, так и фактор отраслевой структуры. НАСДАК известна преобладанием высокотехнологичных компаний, которые в большей мере подвержены неожиданным взлетам и падениям котировок, что, по всей видимости, повышает оборачиваемость акций, заставляя инвесторов их чаще покупать и продавать. На всех основных европейских биржевых площадках данный показатель невысок8.

По числу включенных в листинг компаний со значительным отрывом лидирует “BSE India limited” - более 5800 компаний (табл. 3.6). Для сравнения, на крупнейшей по капитализации Нью-Йоркской фондовой бирже обращаются акции около 2400, а на Московской бирже - 250 компаний. Это находит отражение в средней величине компаний по капитализации. Для “BSE Indialimited” средняя капитализация находящихся в листинге национальных компаний составляет около 250 млн долл., а для Нью-Йоркской фондовой биржи - 8,2 млрд долл. Однако в целом эти показатели не испытывают четкой обратно пропорциональной зависимости. Так, средний размер компаний на Московской бирже - 1,6 млрд долл., хотя число включенных компаний невелико. Большую роль играют правила отбора компаний для листинга.

Таблица 3.5

Ведущие фондовые биржи по годовому обороту, 2015 г.

|

Фондовые биржи |

Оборот, млрд долл. |

Оборот акций нац. комп. / капитализация нац. компаний |

|

|

Всего |

в т.ч. акции национальных эмитентов |

||

|

Шанхайская фондовая биржа |

21 349 |

21 343 |

4,7 |

|

Шеньчжэньская фондовая биржа |

19 611 |

19 611 |

5,4 |

|

Нью-Йоркская фондовая биржа (NYSE) |

17 477 |

16 135 |

0,9 |

|

Биржевая группа “BATS Global markets” - США |

14 217 |

14 217 |

- |

|

НАСДАК (NASDAQ) - США |

12 515 |

11 046 |

1,5 |

|

Биржевая группа Японии |

5 541 |

5 540 |

1,1 |

|

Биржа “BATS Chi-X” - Европа |

3 158 |

- |

- |

|

Группа Лондонской фондовой биржи |

2 651 |

2 475 |

0,6 |

|

Группа “Гонконгские биржи и клиринг” |

2 126 |

2 068 |

0,7 |

|

Биржа “Евронекст” (Euronext) |

2 077 |

2 070 |

0,6 |

|

Корейская биржа |

1 930 |

1 901 |

1,5 |

|

Немецкая биржа (Deustche Boerse) |

1 556 |

1 459 |

0,8 |

|

Группа “TMX” (Канада) |

1 185 |

1 181 |

0,7 |

|

Группа бирж Испании “BME” |

998 |

987 |

1,2 |

|

Швейцарская фондовая биржа “SIX Swiss Exchange” |

991 |

985 |

0,6 |

Источник: [WFE].

За рассматриваемый период выросла численность иностранных компаний в листингах многих бирж. Особенно большой рост этого показателя отмечен для группы Гонконгских бирж - с 9 в 2007 г. до 96 в 2015 г., НАСДАК - с 307 до 388, Нью-Йоркской фондовой биржи - с 421 до 514. На Лондонской бирже, выступавшей абсолютным лидером по численности иностранных компаний в листинге, произошло их существенное сокращение - с 719 до 518.

Но в целом по числу иностранных компаний по-прежнему лидируют Группа Лондонской фондовой биржи, Нью-Йоркская фондовая биржа, НАСДАК, Сингапурская биржа, Люксембургская фондовая биржа, “Евронекст” и Австралийская биржа ценных бумаг - от 100 до более 500 компаний (табл. 6). По доле иностранных компаний в листинге в абсолютных лидерах, как и в 2007 г., Люксембургская биржа - 86 %; из 192 компаний в ее листинге на 2015 г. 165 являются иностранными. Также сегодня выделяются Намибийская, Бермудская фондовые биржи и Фондовая биржа Порт-Морсби (Папуа - Новая Гвинея) - 65-80 %. Но это небольшие биржи с общим числом компаний в листинге 67, 41 и 17 соответственно. Нью- Йоркскую и Лондонскую биржи по доле иностранных компаний превосходят еще фондовые биржи Сингапура, Лимы и Сантьяго (Чили) - 28-37 % при общей численности компаний на каждой из них в пределах 200-300.

Таблица 3.6

Крупнейшие биржи по численности компаний в листинге, конец 2015 г.

|

Крупнейшие биржи |

Количество компаний, шт.: |

Доля иностранных компаний, % |

||

|

всего |

национальных |

иностранных |

||

|

Биржа “BSE India limited” |

5 836 |

5 835 |

1 |

0,0 |

|

Группа бирж Испании “BSE” |

3 651 |

3 623 |

28 |

0,8 |

|

Группа “TMX” (Канада) |

3 559 |

3 501 |

58 |

1,7 |

|

Биржевая группа Японии |

3 513 |

3 504 |

9 |

0,3 |

|

НАСДАК (NASDAQ) США |

2 859 |

2 471 |

388 |

15,7 |

|

Группа Лондонской фондовой биржи |

2 685 |

2 167 |

518 |

23,9 |

|

Нью-Йоркская фондовая биржа (NYSE) |

2 424 |

1 910 |

514 |

26,9 |

|

Австралийская биржа ценных бумаг |

2 108 |

1 989 |

119 |

6,0 |

|

Корейская биржа |

1 961 |

1 948 |

13 |

0,7 |

|

Группа “Гонконгские биржи и клиринг” |

1 866 |

1 770 |

96 |

5,4 |

|

Национальная фондовая биржа Индии |

1 794 |

1 793 |

1 |

0,1 |

|

Шеньчжэньская фондовая биржа |

1 746 |

1 746 |

0 |

0,0 |

|

Шанхайская фондовая биржа |

1 081 |

1 081 |

0 |

0,0 |

|

Биржа “Евронекст” (Euronext) |

1 068 |

944 |

124 |

13,1 |

|

Варшавская фондовая биржа |

905 |

872 |

33 |

3,8 |

Рассчитано по: [WFE].

Как отмечалось выше, к числу важных изменений можно отнести также резкое расширение рынков государственных долговых обязательств ряда ведущих стран. Так, крупнейший рынок государственных долговых обязательств США вырос с 6,4 трлн долл. в 2007 г. до 15,8 трлн долл. в 2014 г., рост в 2,5 раза.

Международное движение капитала в посткризисный период сильно сократилось, и его восстановление происходит очень медленно. Однако приток частных капиталов в развивающиеся экономики приблизился к докризисному уровню.

Выводы. География мировых финансовых рынков выражается, в первую очередь, в распределении финансовых активов по регионам и странам мира и в географии финансовой торговли. В последние 10-15 лет наблюдался опережающий рост рынков капитала в АТР, что привело к увеличению его доли в глобальных суммарных показателях. В этом же регионе, в Китае, появился новый крупный фондово-биржевой центр - Шэньчжэнь. Всего за 8 лет, прошедших с пикового года глобального финансового кризиса 2007 г., к 2015 г. капитализация Шэньчжэньской фондовой биржи выросла в 4,6 раза, что вывело ее на 6-ю позицию в мире. Быстро увеличивается и капитализация Шанхайской фондовой биржи, ныне занимающей 5-е место. А по показателям оборота эти две биржи стали мировыми лидерами, опередив даже Нью-Йоркскую фондовую биржу (NYSE). Это произошло за счет 5-кратного превышения оборачиваемости акций на биржах Китая по сравнению с NYSE, что можно объяснить культурно-географическими различиями. Усиление глобальной финансовой роли Китая отражает также быстрый рост использования юаня в международных платежах и в валютной торговле, его официальное включение МВФ в состав корзины СДР.

В развитых странах среди финансовых активов наблюдался ускоренный рост государственных обязательств. Динамика рыночной капитализации была разнонаправленной: со значительным ростом в Северной Америке и сокращением в Европе. Лондон существенно укрепил свою роль центра мировой валютной торговли, сосредоточив свыше 40 % оборота.

Кардинальные перемены произошли на фондовом рынке. Недавно возникшая электронная биржа BATS Global Markets заняла по обороту 4-ю строчку в мире, сосредоточив около 1/3 всей биржевой торговли в США. В Европе ее дочерняя структура BATS Chi-X Europe вышла на 1-е место.

На рынках производных финансовых инструментов при сохраняющемся доминировании Североамериканского региона и вторичной роли Европы происходили значительные изменения в значении отдельных бирж. Поглощение чикагской биржей CME ее конкурента CBOT привело к созданию Группы CME, возглавившей мировой рейтинг по числу торгуемых контрактов. На 6-е место в этом рейтинге вышла Московская биржа, что является наиболее ярким достижением России на международных финансовых рынках.

1 Работа выполнена при финансовой поддержке РФФИ (проект 16-06-00492).

2 Андеррайтинг - выпуск ценных бумаг от имени клиента и размещение их на рынке.

3 Здесь понимается как зарубежная по отношению к СНГ Азия без Юго-Западной вместе с Австралией и Океанией.

4 Соотношение валют в совокупном обороте торговли валютой обычно дают из расчета от 200 %, поскольку в каждой сделке одновременно участвуют две валюты. Поэтому в отчете БМР доля доллара дается как 87 % (от 200).

5 Объединенная фондовая торговая площадка Франции, Нидерландов, Бельгии и Португалии, включающая также LIFFE - Лондонскую биржу финансовых фьючерсов.

6 Американский фондовый индекс S&P 500 вырос с 31 дек. 2007 г. до 31 дек. 2015 г. в 1,4 раза (с 1378,55 до 1940,24), тогда как, для сравнения, индекс Euronext 100 остался практически на прежнем уровне (864,47 и 874,30, соответственно) [Investing.com]. Курс евро к доллару США снизился с 1,46 долл. за евро в среднем за декабрь 2007 г. до 1,09 за декабрь 2015 г. (российский рубль упал по отношению к обеим этим валютам) [Monthly average].

7 Но показатель оборачиваемости у фондовых бирж Гонконга, однако, невысок.

8 Для Московской биржи за 2015 г. он составил всего 0,35.